カードローンでお金を借りたいが審査が不安

審査が甘いカードローンはどこがあるの?

カードローンでお金を借りるときに、一番気になるのが審査に通るかどうかではないでしょうか。特に収入が少ない方は、どうしても借りなければいけないけど、審査に通るかどうか不安で仕方がないという方も多いと思われます。

そのような際、魅力に感じるのが審査が甘いカードローンの情報です。インターネットで調べてみると、様々なサイトで審査が甘いカードローンを紹介する記事を見つけることができます。

果たして本当に審査が甘いカードローンは存在するのでしょうか。審査が不安な方でも安心して申込できるカードローンの特徴はどこにあるのでしょうか。

本コラムでは銀行カードローンや消費者金融における「審査が甘い」という真実について探っていきます。

【結論】審査が甘いと公言しているカードローンはない

まず結論から。

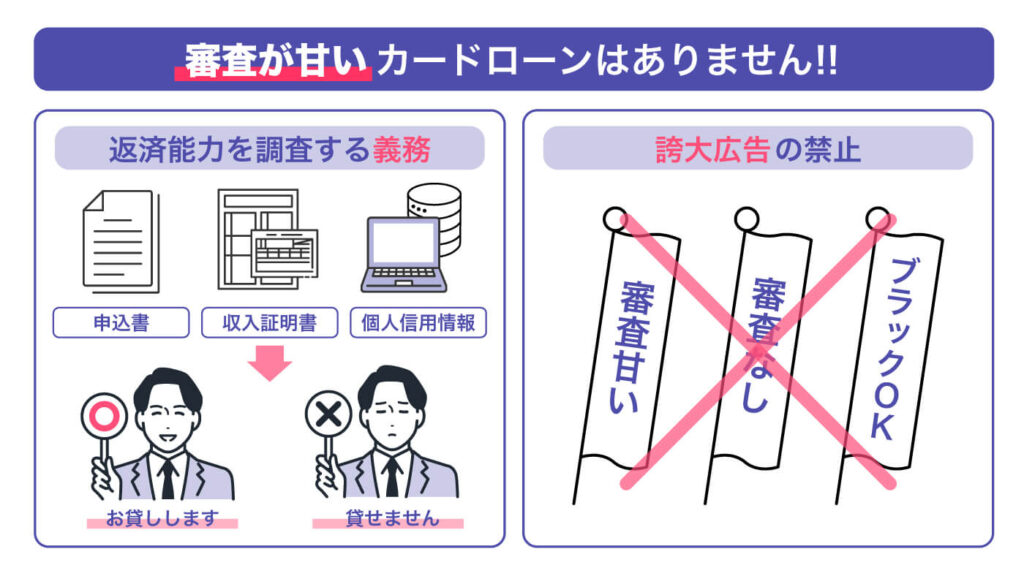

インターネットなどで調べていると「このカードローンは審査が甘い」といった口コミ情報を見つけることがあります。しかしこのような投稿は実際に自分が申し込んでみた体験談などから(悪い言い方ですが「勝手に」)述べているに過ぎません。実際にカードローンを提供している金融機関などが「自社のカードローンは審査が甘いですよ」というようなことはありえません。

カードローンを提供する銀行や金融機関は、信用情報機関などを利用して申込者の返済能力を調査する義務があります。

ローンやクレジットを利用する場合、金融機関は申込者に対して次のことを行うことが義務づけられています。

- 信用情報機関を利用して申込者の返済能力を調査すること

- 申込者と契約した場合はその内容を信用情報機関に登録すること

- 申込者から信用情報機関の利用・登録に関する同意を得ること

- 申込者から取得した情報の目的外利用は行わないこと

義務については、きちんと法律や協会の申し合わせなどに明記されています。

消費者金融の場合

第13条 返済能力の調査

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:貸金業法|e-Gov法令検索

銀行カードローンの場合

健全な消費者金融市場の形成に向けた審査態勢等の整備

貸付け審査にあたり、信用情報機関の情報等を活用するなどして、自行・他行カードローン、貸金業者の貸付けを勘案して返済能力等を確認するよう努める。

また、「審査が甘い」「審査なし」「ブラックでもOK」といった表現で顧客を勧誘する行為も、貸金業法により禁止されています。

第16条 誇大広告の禁止等

貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

引用元:貸金業法|e-Gov法令検索

これらの事実から「審査が甘い」と公言するカードローンは(違法業者を除いては)存在しません。

銀行を含む貸金業者が金融業を営むには、内閣総理大臣、都道府県知事への登録が必要です。一方、2010年6月18日に改正貸金業法が完全施行されたことから、貸金業者登録の基準が厳しくなったことから、新規参入が難しくなっています。

カードローンの審査についても、銀行カードローンの過剰貸付けが問題となったことなどを背景に、今後とも厳格化が進んでいくことが予想されます。ますます「審査が甘いカードローン」はあり得ない状況となることをまず知っておきましょう。

消費者金融は銀行カードローンより「審査が甘い」と推測される

このように「審査が甘い」と公言しているカードローンはあり得ません。

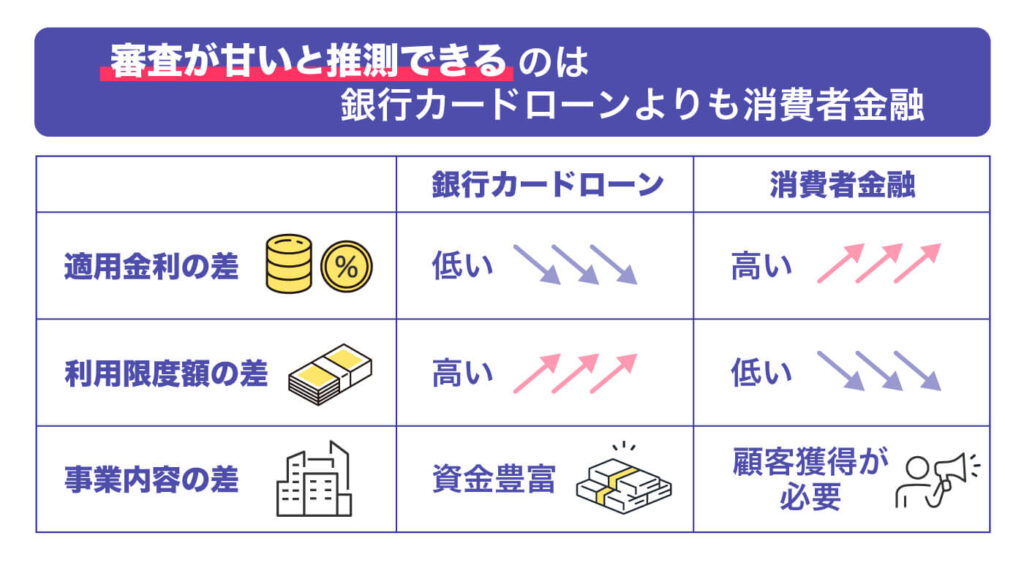

ただし様々な情報を整理していくと、公言しないまでも「銀行カードローンよりも、消費者金融は審査が甘いのではないか?」という推測です。その理由をいくつか述べてみます。

①適用金利の差

カードローンの審査は、金利が高いほど緩やか・金利が低いほど厳しいと考えられます。

金利が高ければ、万が一利用者が返済不能になった際のリスクを、利息収入でカバーできます。そのため、ある程度審査基準を緩やかにすることが可能です。逆に金利が低い商品では、審査基準を厳しくして、利用者の返済不能に対するリスクに対抗する必要があります。

カードローン商品内容を見てみると、上限金利・下限金利とも全体的に銀行カードローンに比べて、消費者金融は高めになっています。このことから「銀行カードローンよりも消費者金融は審査が甘い」と推測することができます。

②利用限度額の差

利用限度額については、高いほど審査が厳しい・低いほど審査は甘いと想像できるのではないでしょうか。利用限度額が高いほど返済金額が大きく、返済期間も長期になります。

カードローン商品内容では、銀行カードローンが全体的に消費者金融よりも高めになっています。この点からも「銀行カードローンは審査が厳しく、消費者金融は審査が甘い」と推測できます。

③事業内容の差

銀行は顧客から「預金」を預かり、その資金を「貸金」として運用することができます。圧倒的な資金量がある半面、大切な顧客のお金を元に運用している以上、ローン審査基準は厳しくしなければ、世間の目も許しません。

対して消費者金融は銀行に比べて、資金量ではどうしても不利となります。激しい顧客獲得競争に打ち勝つためにも、ある程度審査基準を引き下げて、銀行では対応が難しい利用者も獲得していく必要があります。

これらの要素から銀行カードローンと消費者金融を審査面で比較すると、明確な差があることが推測できます。

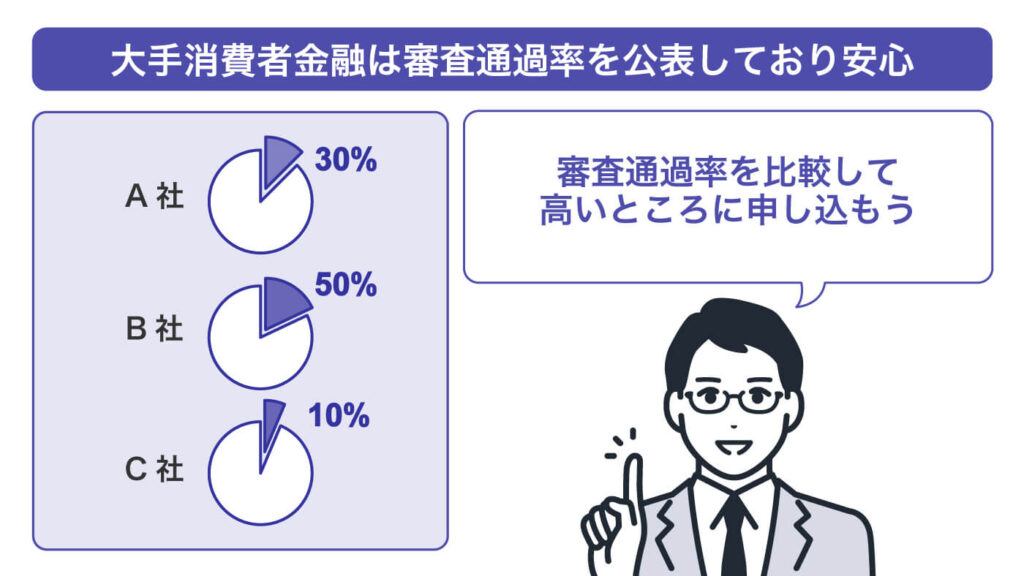

大手消費者金融なら審査通過率を公表している場合もあり安心

金融庁の調査によると、2024年(令和6年)7月末時点の貸金業者数は1,502社でした。銀行カードローンよりも審査が甘いと推測される貸金業者(消費者金融)ですが、これだけの数があると、とにかくどこに申し込めばいいのか分からないという方も多いのではないでしょうか。

消費者金融の中で、まずおすすめなのは「大手消費者金融」です。最短即日融資が可能で、利便性も高く、CMなどメディアで盛んに取り上げられている大手消費者金融であれば、はじめての方でも安心して利用することができます。

大手消費者金融5社のうち、3社は審査通過率(成約率)を公表しています。銀行カードローンを含む、他金融機関では審査通過率(成約率)はまず公表されていません。

あえて公表しているということは、世間の目もあるでしょうが、審査について自信を持っている証拠でもあります。この点からも大手消費者金融で申し込めば安心でしょう。

審査通過率(成約率)

| 2023年3月期 | 2024年3月期 | 2024年7月 | |

|---|---|---|---|

| プロミス | 40.5% ※1 | 37.8% ※1 | 34.7% ※2 |

| アイフル | 31.9% ※3 | 35.9% ※4 | 33.3% ※5 |

| アコム | 39.9% ※6 | 42.0% ※7 | 37.8% ※8 |

審査が甘いカードローンを求める方にとって、大手消費者金融がおすすめの理由がもう一点あります。それは各社とも原則、在籍確認の電話を実施しないという点です。

カードローンを申込される方にとって、勤務先への在籍確認の電話に不安を感じる方も少なくないでしょう。いくらプライバシーに配慮してくれるとはいっても、どこからカードローンの利用が同僚からバレるか分かりません。その点、原則在籍確認の電話なしとしている大手消費者金融なら安心です。

それでもあえて、他金融機関に先駆けて「原則、実施しない」と公言している点は魅力を感じる特徴でもあります。

大手消費者金融一覧

| 大手消費者金融 | 金利 (実質年率) | 借入限度額 | 審査時間 (簡易診断) | 融資時間 | 振込融資 | 在籍確認 | 無利息期間 | カードレス | WEB完結 | 対象年齢 | 女性向け |

|---|---|---|---|---|---|---|---|---|---|---|---|

| プロミス | 4.5%~17.8% | 最大500万円 | 1秒パパっと診断 | 最短3分※2 | 原則最短10秒程度 | 原則電話連絡なし※3 | はじめての方 30日間 | 18~74歳※1 | |||

| SMBCモビット | 3.0%~18.0% | 最大800万円 | 簡易審査10秒※4 | 最短15分※5 | 最短3分 | 原則電話連絡なし | 20~74歳 | ||||

| アイフル | 3.0%~18.0% | 最大800万円※6 | 1秒診断 | 最短18分※7 | 最短10秒 | 原則電話連絡なし | はじめての方 最大30日間 | 20~69歳 | |||

| レイク 貸付条件はこちら レイク公式サイト | 4.5%~18.0% | 最大500万円 | 1秒診断 | 最短25分※10 | 即時可能 | 電話連絡なし※8 | 初回WEB申込で365日間※9 | 20~70歳 | |||

| アコム | 3.0%~18.0% | 最大800万円 | 3秒診断 | 最短20分※2 | 最短10秒 | 原則電話連絡なし | はじめての方 30日間 | 20歳以上 |

※注釈

※1 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。収入が年金のみの方はお申込いただけません。

※2 お申込み時間や審査によりご希望に添えない場合がございます。

※3 審査の結果によっては電話による在籍確認が必要となる場合がございます。

※4 別途、本審査がございます。

※5 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※6 ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※7 お申込み時間や審査状況によりご希望にそえない場合があります。

※8 お申込みの際に、自宅や勤務先へご連絡はおこなっておりません。在籍確認が必要な場合でも、お客さまの同意をいただかずに実施することはございません。

※9 無利息について:

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

※10 Webで最短25分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

【アイフル】※公式HPで貸付条件の詳細をご確認いただけます

【プロミス】無利息期間は初回借入日の翌日からで無駄なく活用可能

- 無利息サービスが初回借入日の翌日からの適用

- 上限金利が他社に比べて若干低い

- アプリログインや返済でVポイントが貯まる

| 金利(実質年利) | 4.5%~17.8% |

|---|---|

| 借入限度額 | 最大500万円 |

| 融資までのスピード | 最短3分※ |

| 無利息サービス | 初めての方 初回借入日の翌日から30日間 |

| 対象年齢 | 18歳~74歳 ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 ※収入が年金のみの方はお申込いただけません。 |

| 登録番号 | 関東財務局長(14)第00615号 |

| 日本貸金業協会会員 | 第000001号 |

大手消費者金融の中でも、サービス内容で頭一つ魅力を感じるのがプロミスです。

SMBCコンシューマーファイナンスが提供するサービスで、最短3分※の融資スピードは業界最速。さすがにすべての方が3分で借りることができるわけではありませんが、あえて「3分」を強調していることから、融資スピードには絶対の自信が伺えます。

公表している審査通過率は、30%~40%を推移。10人に3~4人が審査に合格していることから、審査は比較的通りやすいカードローンと判断できます。上限金利も17.8%と、大手他社18.0%と比べると若干ながら低めの設定です。

はじめての方に対して適用される無利息サービスは「初回借入日の翌日から30日間」。「初回契約日の翌日から」ではありませんので、契約だけ先に済ませても無利息期間を無駄にする心配がありません。

来店不要、郵送物なし、WEB完結で申込から契約まで手続きできるアプリローンでは、借入・返済もセブン銀行ATM・ローソン銀行ATMでの「スマホATM取引」にも対応しています。プロミスアプリへのログインや毎月の返済によりVポイントが貯まるサービスも魅力的です。

\ 業界最速の融資スピード/

※お申込み時間や審査によりご希望に添えない場合がございます。

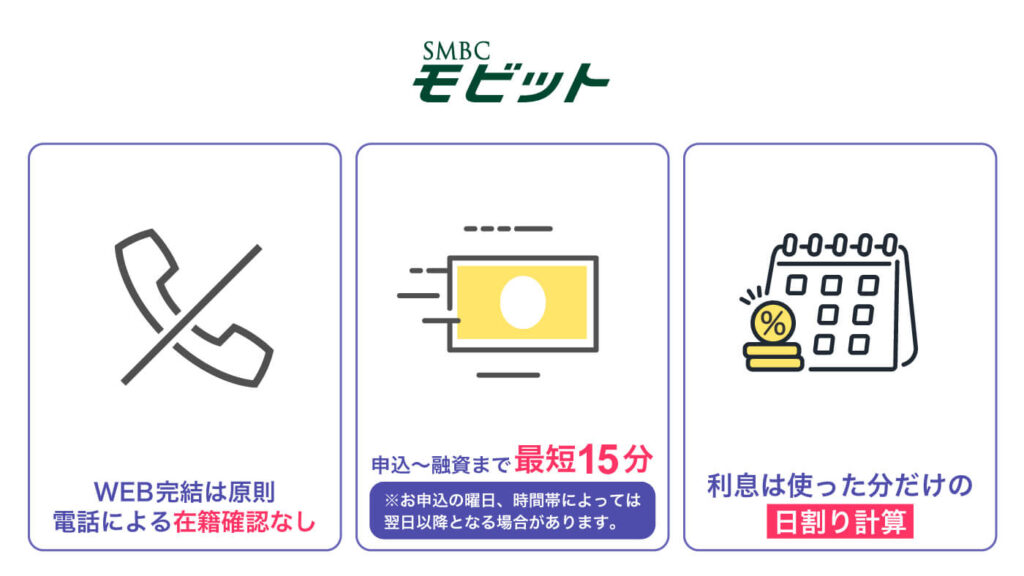

【SMBCモビット】原則電話連絡なし条件次第で郵送物なしも可能

- WEB完結、原則勤務先への電話連絡なし

- 申込から最短15分融資※が可能

- 返済でVポイントが貯まる

| 金利(実質年利) | 3.0%~18.0% |

|---|---|

| 借入限度額 | 最大800万円 |

| 融資までのスピード | 最短15分※ |

| 無利息サービス | ― |

| 対象年齢 | 20歳~74歳 |

| 登録番号 | 近畿財務局長(14)第00209号 |

| 日本貸金業協会会員 | 第001377号 |

大手消費者金融の中で周囲に利用がばれにくいと評価されているのがSMBCモビットの「WEB完結」で、原則勤務先への電話連絡なしで利用できます。他社に先駆けて「原則電話連絡なし」としたSMBCモビットの姿勢は評価できるでしょう。

ただし郵送物なしで契約するには、以下のいずれかの手続きを行う必要があります。

- 「オンライン本人確認」を行っていただくこと

- 返済方法を口座振替で登録いただくこと

- 三井住友銀行内ローン契約機へ顔写真付きの本人確認書類を持参しお申込みいただくこと

また借入時の書類(領収証、ご利用明細書)の発送を希望しない場合は、交付方法「電子」を選択する必要があります。このように郵送物なしとするには、注意すべき条件があることを覚えておきましょう。

申込から契約、借入までは最短15分※、契約後の振込融資はスマホアプリ。WEBからの手続きで最短3分と、スピードに優れており、急ぎの場合でも対応が可能。提携ATMでの借入・返済だけでなく、セブン銀行ATM・ローソン銀行ATMを活用したスマホATM取引にも対応しています。

返済金額のうち利息分200円に対してVポイントが1ポイント貯まる他、Vポイント1ポイントを1円相当として返済に利用できるといった、Vポイントとの連携サービスも大きな特徴です。

審査通過率を公表していない、無利息サービスがないといった残念な点もありますが、大手先消費者金融として十分利用価値の高い先といえるでしょう。

\ WEB完結で原則電話連絡なし/

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

【アイフル】独立系の大手消費者金融で特徴あるサービスが魅力

- 独立系消費者金融で特徴あるサービス

- 最短18分融資※が可能

※お申込み時間や審査状況によりご希望にそえない場合があります。 - WEB完結や郵送物なしの取扱いも可能

| 金利(実質年利) | 3.0%~18.0% |

|---|---|

| 借入限度額 | 1万円~800万円 |

| 融資までのスピード | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 無利息サービス | 初めての方 初回契約日の翌日から30日間 |

| 対象年齢 | 20歳~69歳 |

| 登録番号 | 近畿財務局長(14)第00218号 |

| 日本貸金業協会会員 | 第002228号 |

アイフルは大手消費者金融の中でも、銀行グループに属さない独立系消費者金融として営業しています。他社に先駆けて「原則、在籍確認の電話なし」を打ち出すなど、特徴あるサービスが魅力です。

その一つに「本人確認方法」があります。アイフルでは、以下のいずれかの方法で本人確認を行うことで、郵送物なしの取扱が可能になっています。

- スマホでかんたん本人確認

- 銀行口座で本人確認

特に銀行口座で本人確認については現状、他社でもあまり見かけない本人確認方法です。原則、在籍確認の電話なし、郵送物なしの取扱と合わせて、周囲にアイフルの利用がばれるリスクを低下させることができます。

融資までの最短スピード18分※、初回契約日の翌日から30日間無利息サービスといった特徴も大手他社に比べて遜色ありません。審査通過率を公表しており、はじめての方でも安心して利用できるでしょう。

【アイフル】※公式HPで貸付条件の詳細をご確認いただけます

\ サポート対応◎で安心! /

※お申込み時間や審査状況によりご希望にそえない場合があります

【レイク】業界初の365日間無利息サービスが最大の特徴

- 初回Web申込で業界初の365日間無利息

- アプリならPayPayでの借り入れ・返済が手数料0円で可能

- 申込後最短15秒で審査結果が表示、最短25分融資も可能

- セブン銀行ATMからスマホ ATM取引が利用可能

| 金利(実質年利) | 4.5%~18.0% |

|---|---|

| 借入限度額 | 1万円~500万円 |

| 融資までのスピード | WEBなら最短25分 |

| 無利息サービス | 初回WEB申込で365日間※ |

| 対象年齢 | 20歳~70歳 |

| 登録番号 | 関東財務局長(11) 第01024号 |

| 日本貸金業協会会員 | 第000003号 |

レイクの最大の特徴として挙げるべき点が無利息サービスです。WEB申込でレイクを初めて利用される方であれば、365日間無利息※になります。

WEBなら最短15秒で審査結果を確認でき、契約手続きもできるので、スピーディーな対応を求めている方にぴったりです。

WEB申込で最短25分融資可能といったスピードに加え、セブン銀行ATMを活用したスマホATMに対応といった、他社と同水準のサービスも整っています。

また、「レイクアプリ」に登録すれば、リアルタイムでPayPayへのチャージと返済が手数料なしで可能な点も便利なポイントです。

※レイクの注釈

※ 無利息について:

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

【アコム】むじんくんが各地に設置され知名度抜群の大手消費者金融

- 各地に設置されている「むじんくん」で知名度抜群

- WEB申込で最短20分融資が可能

- 審査通過率が高めで推移

| 金利(実質年利) | 3.0%~18.0% |

|---|---|

| 借入限度額 | 1万円~800万円 |

| 融資までのスピード | 最短20分※ |

| 無利息サービス | 初めての方 初回契約日の翌日から30日間 |

| 対象年齢 | 20歳以上 |

| 登録番号 | 関東財務局長(14)第00022号 |

| 日本貸金業協会会員 | 第000002号 |

大手消費者金融の中でも、知名度の点では抜きんでているのが「アコム」でしょう。独特のCMだけでなく、各地に設置されている無人契約機「むじんくん」は全国区の存在です。

もちろん知名度だけでなく、サービス内容も充実しています。最短20分融資※のスピード面や初回利用者に対する30日間無利息サービスなど、大手他社と比較しても遜色ありません。

審査が甘いカードローンを求める方にとっては、高い審査通過率が魅力でしょう。年度により若干違いがありますが、概ね40%前後で推移しており、審査通過率を公表している大手の中でも高めの数字となっています。

\ 初めての利用でも安心! /

※お申し込み時間や審査によりご希望に添えない場合がございます

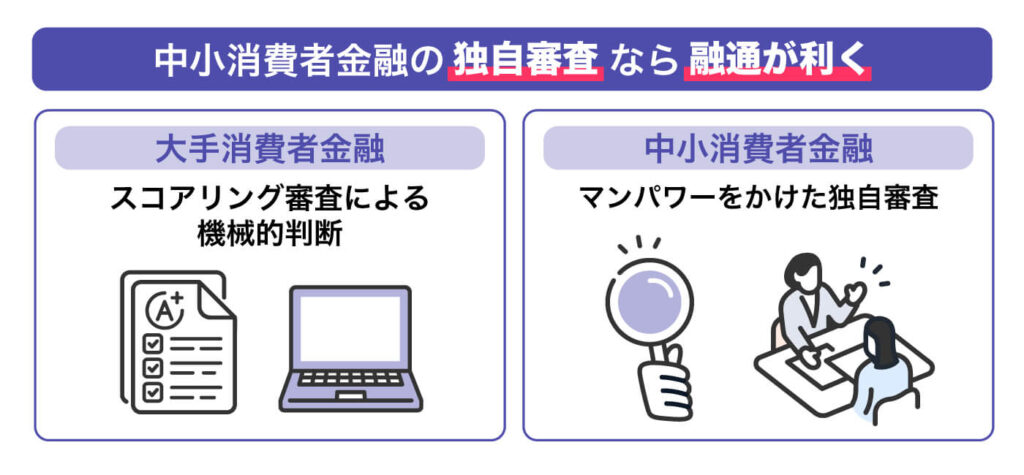

中小消費者金融の独自審査なら「審査が甘い」と言えるの?

街中のオフィスビルの一室に事務所を構える中小消費者金融は、大手ほど知名度も高くなく、利用するのをためらうかもしれません。一方、中小消費者金融は「審査が甘い」とされており、大手先では借りるのが難しい方にとっては利用価値が高いものと感じるでしょう。

これまで何度も申し上げているように「審査が甘い」と公言する金融機関はあり得ません。ただし中小消費者金融は「独自審査」により顧客を選別しており、「柔軟な審査」「融通が利く審査」が期待できると言ってよいでしょう。

大手消費者金に比べるとはるかに規模が小さく、知名度も高くない中小消費者金融では、利用申込数もそれほど多くありません。その分、審査において時間やマンパワーを割くことができ、申込者一人一人の事情を勘案することができます。

また、大手消費者金融では利用が難しいとされる方に対しても、顧客獲得競争に打ち勝つためにある程度は融資幅を広げていく必要があります。

当然、返済見込みの無い方に貸出すると、それだけ自社の損失に繋がりますので、決して「審査が甘い」というわけではありません。機械的に判断するのではなく現状の返済能力を勘案した独自審査が、中小消費者金融審査の特徴となっています。

大手消費者金融と比較して、中小消費者金融における独自審査の特徴は主に以下の通りです。

①スコアリング審査だけでなく手動による審査が行われる

大手先では、膨大な申込者数に対応すべく、スコアリング審査が導入されています。申告された情報をスコアリング=点数化することで、審査の可否を機械的に判断しています。

中小消費者金融でもスコアリング審査を導入している先もあるでしょう。ただしスコアリングだけにとらわれず、審査担当者の主観を審査に反映することで、スコアリングで機械的にはじかれる状況でも、合格できる可能性もあります。

②書面・入力内容による審査だけでなく必要に応じて対面による審査が行われる

手動による審査では、時として「面談」が実施されます。対面で顧客から直接話を聞くことで、現状十分に返済可能であると判断されることで、合格できるチャンスも広がります。

一方、申込者数が膨大な大手消費者金融では、申込者と対面することはまず不可能です。悪い言い方ですが、個々の事情を勘案していては、膨大な申込内容をさばくことは難しいでしょう。

③個人信用情報における延滞・事故情報だけでなく、現状の返済能力を勘案した審査が行われる

個人信用情報においても、大手先では機械的な判断にゆだねられています。過去の長期延滞や金融事故の実績が確認されると、それだけでスコアリング審査ではじかれてしまいます。

対して中小消費者金融では、担当者の手動審査や対面審査により、金融事故内容の把握も可能になります。「なぜ金融事故となったのか」「現状は立ち直っているのか」をしっかり説明することで、審査に合格できる可能性も高くなります。

おすすめ中小消費者金融

| 金利 (実質年利) | 借入限度額 | 審査回答時間 | 融資までのスピード | 対象年齢 | 全国対応 | 登録番号 | 日本貸金業協会会員 | 特徴 | |

|---|---|---|---|---|---|---|---|---|---|

| セントラル | 4.8%~ 18.00% | 1万円~ 300万円 | 最短30分 | 最短即日 | 20歳以上 | 〇 | 四国財務局長 (9)第00083号 | 第001473号 | 平日14時までの申込で即日融資可能 自社ATM、セブン銀行ATMで借入・返済が可能 初めての方に対して30日間無利息サービスあり |

| ダイレクトワン | 4.9%~ 18.00% | 1万円~ 300万円 | 明記無し | 最短即日 (店頭窓口 最短30分) | 20歳~69歳 | 〇 | 東海財務局長 (14)00027号 | 第003633号 | スルガ銀行グループの消費者金融 店頭申込なら最短30分でカード発行 初めての方に対して55日間の無利息サービスあり |

| フタバ | 14.959%~ 19.945% | 1万円~ 50万円 | 明記無し | 最短即日 | 20歳~73歳 | 〇 | 東京都知事 (4)第31502号 | 第000034号 | 「他社借入4件以内」を明記している消費者金融 WEB申込で全国対応可能 初めての方に対して30日間の無利息サービスあり |

| いつも | 4.8%~ 20.0% | 1万円~ 500万円 | 最短30分 | WEBなら 最短30分 | 20歳~65歳 | 〇 | 高知県知事 (4)第01519号 | 第005847号 | WEB申込で全国対応可能 最短30融資可能で、郵送物無し 最大60日間の無利息サービスあり |

| アロー | 15.00%~ 19.94% | 200万円まで | 最短45分 | 最短即日 | 25歳~65歳 | 〇 | 愛知県知事 (5)第04195号 | 第005786号 | アプリ申込で郵送物なしのWEB完結可能 最短45分審査、最短即日融資可能 |

| フクホー | 7.3%~ 18.0% | 5万円~ 200万円 | WEB申込で 仮審査回答 最短30分 | 最短即日 | 20歳~65歳 | 〇 | 大阪府知事 (06)第12736号 | 第001391号 | 来店による即日融資が可能 WEB申込で全国対応可能 |

| エイワ | 17.9507%~ 19.9436% | 1万円~ 50万円 | 明記無し | 明記無し | 20歳~79歳 | 〇 | 関東財務局長 (14)第00154号 | 第001053号 | 全国25箇所に店舗を展開 対面与信で顧客との信頼を築く レディースローンなども取扱あり |

| AZ株式会社 | 7.0%~ 18.0% | 1万円~ 200万円 | 最短30分 | 最短即日 | 明記無し | 〇 | 京都府知事 (5)第03407号 | 第005562号 | WEB完結で、最短30分審査、最短即日融資が可能 おまとめローン、不動産担保ローン、 学生ローンなども取扱あり |

| ハローハッピー | 10.00%~ 18.00% | 100万円 | 明記無し | 来店で最短即日 | 明記無し | 〇 | 大阪府知事 (06)第12823号 | ー | 2007年9月設立と比較的新しい消費者金融 リフォームローン、医療ローンなどの取扱もあり |

| アルコシステム | 3.0%~ 20.0% | 50万円まで | 明記無し | 最短即日 | 明記無し | 〇 | 兵庫県中播磨県民センター長 (13)第50158号 | ー | 振込キャッシング専門で 最短即日対応可能。 |

| プラン | 15.0%~ 20.0% | 1万円~ 50万円 | 最短1時間程度 | 最短即日 | 明記無し | 〇 | 大阪府知事 (08)第11259号 | 第002156号 | WEB申込により全国対応可能 来店契約で最短即日融資に対応 |

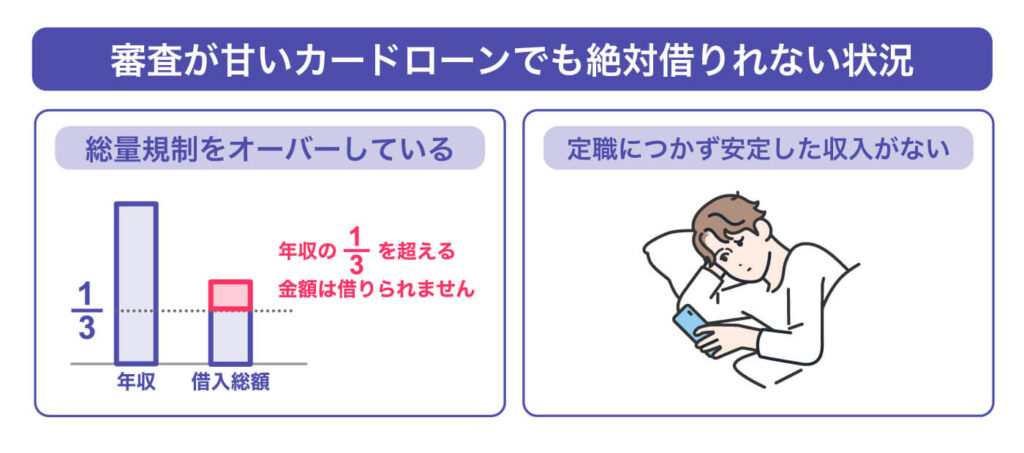

審査が甘いカードローンでも絶対に借りることのできない2つの状況

様々な情報から「審査が甘い」と推測できる消費者金融(特に中小消費者金融)のカードローンでも、絶対に審査に合格できない状況があります。それは次の2つです。

①総量規制をオーバーしている

改正貸金業法により新たに導入された制度が総量規制です。総量規制とは、貸金業者からの借入残高が年収の3分の1を超える場合は、新たな借入れはできないという制度で、過剰貸付けと多重債務の防止を図るべく導入されました。

例えば年収300万円の方が借りることのできる上限金額は100万円となります。これは1社からの借入ではなく「すべての借入の合計」となります。

Q2-4. 複数の貸金業者から借入れがあります。1社からの借入れが年収の3分の1を超えなければよいのですか?それとも、すべての借入れの合計が年収の3分の1を超えないことが必要ですか?

A2-4. 複数の貸金業者から借りている場合、全ての貸金業者からの借入れの合計が、年収の3分の1以内であることが必要です。年収の3分の1を超えている場合、新たな借入れはできなくなります。例えば、年収300万円の方が、貸金業者Aに80万円の借入れがある場合、貸金業者Bからは、20万円(300万円×1/3-80万円=20万円)までしか借りることができません。

総量規制を超える申込は、消費者金融などの金融業者は貸出できませんので、必然的に審査に合格することは絶対にできません。

上記の例で、貸金業者Aが「借入限度額80万円のカードローン」であったとします。この場合、実際の借入残高が50万円であったとしても、30万円の追加借入がすぐに利用できます。そのため総量規制の計算では、「80万円」とみなされることになります。

状況によっては、使っていないカードローンは解約や減額をする、といった対処も必要になるでしょう。(ただし脇枠があるカードローンを保有しているのであれば、金利の差を考慮する以外、あえて新規の申込は必要ないと思われますが……)

②定職についておらず安定した収入がない

審査が甘いとされているカードローンでも、必ず利用条件として挙げられているものがあります。それが「安定した収入」です。

例えば1~2回の臨時収入があったとしても、それは「安定した収入」とは認められません。現在無職という方は、とにかくアルバイトやパートでも構わないので定職に就くことです。そして最低半年程度の「安定した収入」を得ていることを証明する必要があるでしょう。

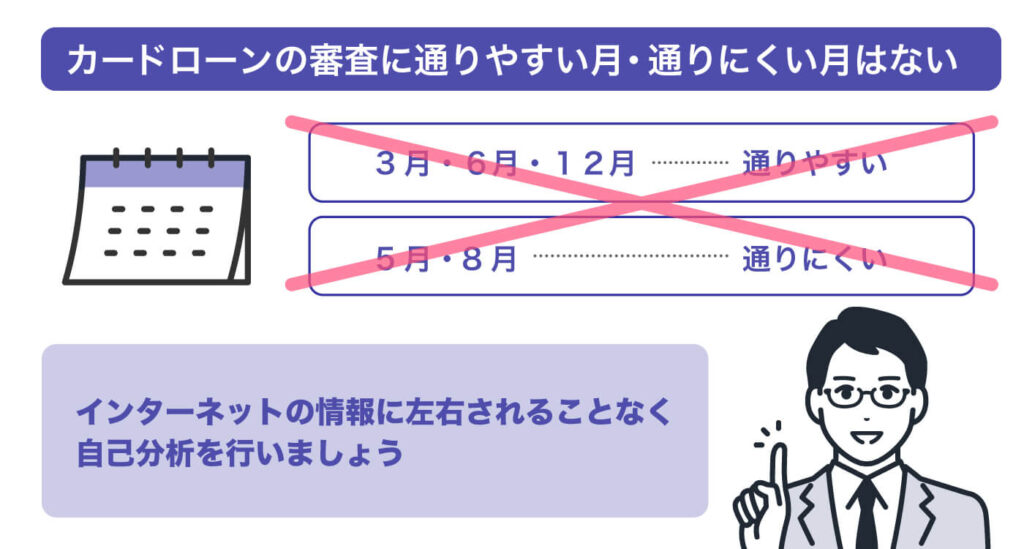

カードローンの審査に通りやすい・通りにくい月は存在するの?

インターネットの情報などでは「○月はカードローン審査に通りやすい」「〇月はカードローン審査に通りにくい」と紹介されているサイトも見受けられます。これらのサイトは以下のような内容となっています。

- 6月・12月

-

ボーナスが入り、お金を借りる必要がなくなる

⇒申し込みが少なくなる分融資量を確保する必要がある - 3月

-

決算月でノルマ達成のために融資を増やす必要がある

- 5月・8月

-

ゴールデンウイークやお盆で申し込みが増え、繁忙期になり審査も厳しくなる

果たしてこれらの情報は正しいのでしょうか。試しにプロミスの過去3年間のデータを比較してみました。

その結果、必ずしもこの情報は正しいと言えないということが分かりました。

申込数が一番多い月:青背景

成約率が一番高い月:赤背景

| 2024年3月期 | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 1月 | 2月 | 3月 | |

| 新規申込数 | 74,318 | 81,623 | 69,143 | 66,717 | 68,976 | 74,765 | 76,455 | 81,285 | 74,252 | 81,377 | 86,103 | 104,323 |

| 新規顧客数 | 31,434 | 33,309 | 29,005 | 27,352 | 27,428 | 26,982 | 26,547 | 28,942 | 26,433 | 28,353 | 31,776 | 37,144 |

| 成約率(%) | 42.3 | 40.8 | 41.9 | 41.0 | 39.8 | 36.1 | 34.7 | 35.6 | 35.6 | 34.8 | 36.9 | 35.6 |

| 2023年3月期 | ||||||||||||

| 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 1月 | 2月 | 3月 | |

| 新規申込数 | 56,425 | 65,562 | 55,877 | 53,971 | 58,895 | 61,327 | 65,094 | 62,587 | 54,871 | 65,896 | 69,498 | 85,018 |

| 新規顧客数 | 20,940 | 24,033 | 20,268 | 18,957 | 22,963 | 25,081 | 26,988 | 27,397 | 23,946 | 28,507 | 30,513 | 36,196 |

| 成約率(%) | 37.1 | 36.7 | 36.3 | 35.1 | 39.0 | 40.9 | 41.5 | 43.8 | 43.6 | 43.3 | 43.9 | 42.6 |

| 2022年3月期 | ||||||||||||

| 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 1月 | 2月 | 3月 | |

| 新規申込数 | 51,977 | 56,082 | 44,774 | 42,162 | 45,561 | 53,199 | 47,093 | 46,052 | 36,472 | 41,081 | 37,652 | 55,416 |

| 新規顧客数 | 19,528 | 20,919 | 17,610 | 16,245 | 18,183 | 21,063 | 18,993 | 18,726 | 14,528 | 15,474 | 14,546 | 20,485 |

| 成約率(%) | 37.6 | 37.3 | 39.3 | 38.5 | 39.9 | 39.6 | 40.3 | 40.7 | 39.8 | 37.7 | 38.6 | 37.0 |

引用元:SMBCコンシューマファイナンス 月次営業指標 2024年3月期 / 2023年3月期 / 2022年3月期

【結論】審査が通りやすい月・通りにくい月は存在しない

なぜインターネット上にこのような情報が掲載されているのでしょう。おそらくは過去のデータから一時期を抜粋した古い内容であることが想像されます。今回のように3年間を比較・検証した内容ではないのかもしれません。

またデータを見ていると、いずれの期も1~3月にかけては申込数が増加する傾向にあります。おそらく新生活に向けて借入が必要な方が増えてくる時期だと考えられます。

申込数の増加と成約率には関係性はないようですが、それだけ審査に時間がかかることも予想されますので覚えておきましょう。

銀行カードローンに「審査が甘い」を求めるのは難しい

-1024x549.jpg)

これまで説明してきたように、「審査が甘い」を求めるなら銀行カードローンよりも消費者金融に有利な面があります。銀行カードローンは、消費者金融に比べて、金利が低く、借入限度額も高い。営業性質上も、審査を厳しくする必要があります。

また銀行カードローンでは、現状即日融資を受けることがほとんどできなくなっています。以前は銀行カードローンでも消費者金融と同様に「最短即日融資」を売りとしていた商品が多くありました。

しかし現在では公式サイトでも「最短即日融資」の文言は全く見かけることがありません。消費者金融に比較して、それだけ審査に時間が必要となることを示しており、その主な理由は以下の2点が考えられます。

①過剰な貸付が社会問題となり審査がより慎重に行われるようになった

銀行カードローンの審査は、以前は保証会社が主になって実施していました。保証会社がOKを出せば銀行は損失を被るリスクもありませんので、極端な言い方になりますが「ほぼ一任していた」状況です。

しかし銀行カードローンの過剰貸付が大きな社会問題となり、2017年(平成29年)3月29日、全国銀行協会により「銀行による消費者向け貸付けに係る申し合わせ」が実施されました。

この申し合わせにより、銀行側も積極的にカードローン審査に関わることが要求され、その結果、カードローン審査に時間がかかることになります。

②反社会的勢力のデータベース照会が必要になった

上記に先立ち2017年(平成29年)3月16日実施された全国銀行協会理事会では「反社会的勢力との関係遮断に向けた対応の強化について」の申し合わせが行われました。

反社会的勢力との関係遮断は、金融業界にとって重要項目に挙げられる課題です。この申し合わせを受けて、2018年、銀行カードローンの審査では警視庁データベースを通じた反社会的勢力照会が義務付けられました。

2024年に入ったあたりからデータベース照会に必要な時間が短縮されたことから、銀行カードローン審査も徐々にスピードアップしているように感じます。「最短即日融資」を公言する先はまだありませんが、「審査回答は最短即日」と宣伝する銀行もメガバンクを中心に出てきました。

ただし全体的には、まだまだスピード面では消費者金融が優れていると言わざるを得ません。審査結果さえ合格と出れば、振込融資対応で即日融資も可能ではないかと疑問に感じた筆者は、いくつかの銀行に直接電話で問い合わせてみました。

しかしいずれも「できるだけ早い対応を心がけています」といった内容で、はっきりと「即日融資可能です」という回答は得ることができませんでした。

「審査が甘い」カードローンを求める方の多くは、同時に「審査結果を早く知りたい」と思われるでしょう。確実に「最短即日融資可能」と回答できない銀行カードローンは、このような方にとっては申し込むかどうか悩みどころかもしれません。

銀行カードローンは「審査が甘くない」が低金利・高限度額が魅力

以上の理由から銀行カードローンは、消費者金融に比べると決して審査が甘くありません。それでも銀行カードローンの低金利と高限度額は大きな魅力です。

審査が甘いカードローンを希望する方にとって、メガバンクやネット銀行のカードローンは敷居が高いと感じるかもしれません。しかし実際に審査が行われるのは審査が甘いとされる消費者金融も同様。返済能力に問題があれば消費者金融でも審査に合格することはできません。

自身の収入、その他の状況をよく見極めたうえで、無理のない金額で申込を行えば、銀行カードローンの審査も決して怖いものではないでしょう。

一度銀行カードローンに申し込んで、それでもだめな場合には、審査に個々の事情を勘案できる中小消費者金融にチャレンジするのも、一つの方法でしょう。

| 金利 (実質年利) | 借入限度額 | 簡易診断 | 審査スピード | 融資までのスピード | カードレス | 対象年齢 | |

|---|---|---|---|---|---|---|---|

| 三井住友銀行 カードローン | 年1.5%~14.5% | 10万円~800万円 | お借入れ10秒診断 | 最短即日 | 明記無し | 20歳~69歳 | |

| 三菱UFJ銀行 バンクイック | 年1.4%~14.6% | 10万円~800万円 | お借入れ診断 | 最短即日 | 明記無し | 20歳~65歳 | |

| みずほ銀行 カードローン | 年2.0%~14.0% | 10万円~800万円 | かんたん10秒診断 | 最短即日 | 明記無し | 20歳~66歳 | |

| 楽天銀行 スーパーローン | 年1.9%~14.5% | 10万円~800万円 | ー | 最短当日 | 明記無し | 20歳~62歳 | |

| 住信SBIネット銀行 カードローン | 年2.49%~14.79% | 10万円~1,000万円 | かんたん診断 | 明記無し | 明記無し | 20歳~65歳 |

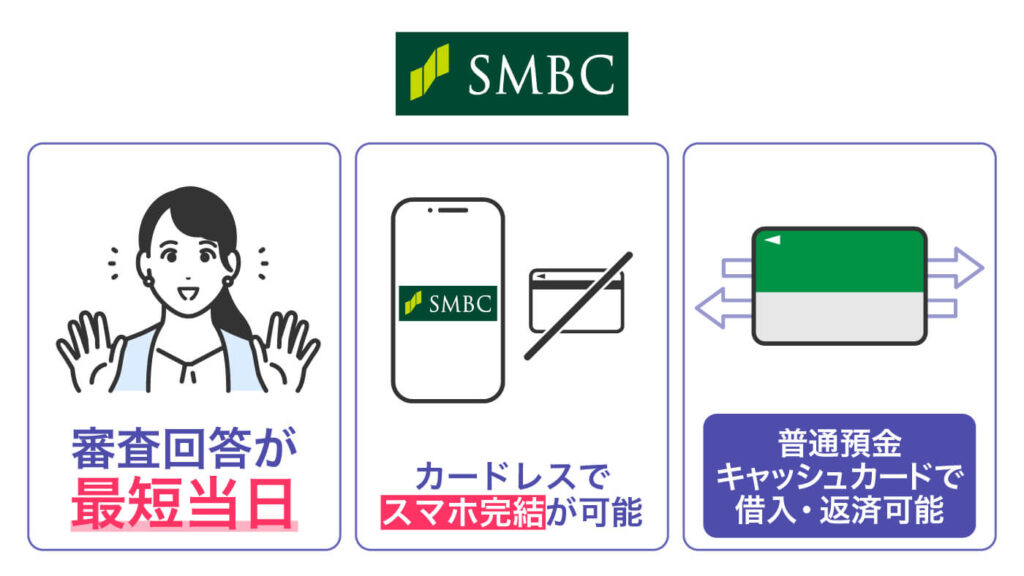

【三井住友銀行カードローン】審査回答が最短当日で急ぎでも対応可能

- 審査回答が最短当日

- カードレスでスマホ完結が可能

- 普通預金キャッシュカードで借入・返済可能

| 金利(実質年利) | 年1.5~14.5% |

|---|---|

| 借入限度額 | 10万円~800万円 |

| 審査スピード | 最短即日 |

| 融資スピード | 明記無し |

| カードレス | 〇 |

| 対象年齢 | 満20歳以上満69歳以下 |

メガバンクの一角である三井住友銀行のカードローンは、審査回答が最短当日と銀行カードローンの中でも、スピードに優れた商品です。

契約から融資までの時間ははっきり明記されていませんが、普通預金キャッシュカードで借入・返済が可能ですので、審査に合格し契約さえスムーズに行うことができれば即日融資も可能と推測できます。三井住友銀行で口座を保有していなくても申込可能ですが、普通預金口座を保有している場合には、申込時の入力内容も少なくなります。

他行ネットバンキングと紐づけしたカードレス取引も可能。いつも利用している銀行に振込してくれますので、メインバンクを変更する必要はありません。(カードレスは三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限りが可能です。)

ローン契約機では、申込・契約の他、カード受取も可能。カード発行取引では、提携ATMでの借入・返済での手数料無料が嬉しい特徴です。自社ATMだけでなく、セブン銀行ATM、ローソン銀行ATM、E-netなどの主要コンビニATMでは何度利用しても手数料無料で利用可能です。

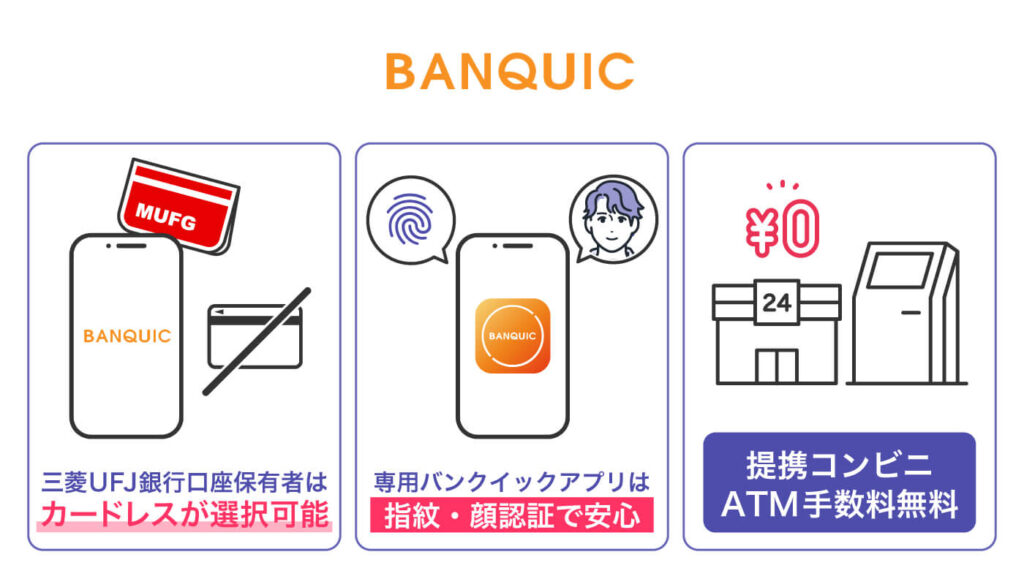

【三菱UFJ銀行バンクイック】カードレスが選択可能になり使い勝手が向上

- 三菱UFJ銀行口座保有者はカードレスが選択可能

- 専用バンクイックアプリは指紋・顔認証で安心

- 提携コンビニATM手数料無料

| 金利(実質年利) | 1.4%~14.6% |

|---|---|

| 借入限度額 | 10万円~800万円 |

| 審査スピード | 最短即日 |

| 融資スピード | 明記無し |

| カードレス | 〇 |

| 対象年齢 | 満20歳以上満65歳未満 |

メガバンクの一角である三菱UFJ銀行のカードローン「バンクイック」は、下限金利の年1.8%→年1.4%への引き下げ、最大限度額の500万円→800万円への引き上げが行われ、さらに魅力ある商品となりました。

さらに、三菱UFJ銀行の口座保有者に対してはカードレスが選択可能になりました。カードレスでは、オンライン本人確認※が必須で、スマートフォンを活用する必要がありますので注意しましょう。

カード発行での取引でも、三菱UFJ銀行ATMだけでなく、セブン銀行ATM、ローソン銀行ATM、E-netのコンビニATMでは利用手数料・時間外手数料が無料で利用できます。ただし、その他のATMは利用できませんので注意が必要です。

専用バンクイックアプリは、指紋・顔認証でのログインに対応しており、面倒なID・パスワードの入力は不要。セキュリティ面でも安心です。アプリのホーム画面では、利用可能額や次回返済日の確認だけでなく、振込融資の手続きも可能になっています。

【みずほ銀行カードローン】キャッシュカードで借入可能

- 所有のキャッシュカードで借入可能

- みずほダイレクトからも借入可能

- 審査結果は最短当日

| 金利(実質年利) | 2.0%~14.0% |

|---|---|

| 借入限度額 | 10万円~800万円 |

| 審査スピード | 最短即日 |

| 融資スピード | 明記無し |

| カードレス | △(みずほダイレクトアプリによる借入等) |

| 対象年齢 | 満20歳以上満66歳未満 |

メガバンクの一角「みずほ銀行」のカードローンも、審査結果は最短当日と、急ぎの場合でも対応できる銀行カードローンです。低金利・高限度額のスペックは他行に引けを取りません。

みずほ銀行キャッシュカードに借入契約を付与でき、キャッシュカードでATMから借入ができます。みずほ銀行の住宅ローンを契約されている場合、適用金利が年0.5%引き下げされます。このように特にみずほ銀行をメインバンクで利用されている方にはおすすめです。

専用アプリはありませんが、インターネットサービス「みずほダイレクト」を利用して借入できます。カード取引では、みずほマイレージクラブに入会、月末にカードローンの借入残高がある場合、以下のATM手数料が無料となります。

- みずほ銀行ATM:0円

- イーネットATM:月3回まで0円

【楽天銀行スーパーローン】楽天会員ランクに応じた審査優遇がある

- 楽天会員ランクに応じた審査優遇あり

- 入会&利用で楽天ポイント最大31,000ポイント

- 審査結果は斎藤当日回答

| 金利(実質年利) | 年1.9~14.5% |

|---|---|

| 借入限度額 | 10万円~800万円 |

| 審査スピード | 最短当日 |

| 融資スピード | 明記無し |

| カードレス | 〇(楽天銀行アプリ) |

| 対象年齢 | 満20歳以上満62歳以下 |

審査が甘いカードローンを望んでおり、普段から通販サイトの楽天市場を利用しているユーザなら「楽天銀行スーパーローン」はどうでしょうか。楽天会員ランクに応じて審査優遇を受けることができます。どのような優遇なのか詳細は不明ですが、あえてホームページ上に大々的に宣伝していることから、審査に有利な状況を想像できます。

実質年利1.9%~14.5%、最大限度額800万円の商品スペックも問題なし。審査回答は最短当日と、スピードにも優れた商品となっています。申込から借入まですべての手続きを楽天スマホアプリで行うことができるのも利便性の高さを示しています。

入会や利用に応じて楽天ポイントが最大31,000ポイントプレゼントされるのも、楽天ユーザーにはうれしい特徴です。さらにポイント付与の適宜キャンペーンも実施されていますので、チャンスを逃すことのないようにアンテナを張っておきましょう。

【住信SBIネット銀行カードローン】取引条件で金利優遇あり

- 仮審査回答は最短60分

- カード不要、スマホアプリで借入可能

- キャッシュカードにローン機能が付与、明細・ローンカードの送付無し

| 金利(実質年利) | 年2.49~14.79% |

|---|---|

| 借入限度額 | 10万円~1,000万円 |

| 審査スピード | 明記無し(仮審査回答は最短60分) |

| 融資スピード | 明記無し |

| カードレス | 〇 |

| 対象年齢 | 満20歳以上満65歳以下 |

ネット銀行の中でも人気の高い、住信SBIネット銀行のカードローンです。キャッシュカードにローン機能が付与され、ローンカードは発送されません。明細の発送もありませんので、周囲に利用がばれるリスクが少なくなっています。

申込から契約、借入までスマホで完結。住信SBIネット銀行アプリを活用して、セブンイレブンまたはローソン銀行ATMからの借入・返済も可能になっています。

「SBI証券口座保有登録済み」または「住信SBIネット銀行取扱い住宅ローン残高がある」場合には、年0.5%の金利優遇あり。さらに現在、カードローン新規契約+デビットカード設定で、現金1,500円プレゼント+契約月の翌月末の借入残高に応じて、最大35,000円の現金プレゼントと、非常に魅力的なキャンペーン実施中です。

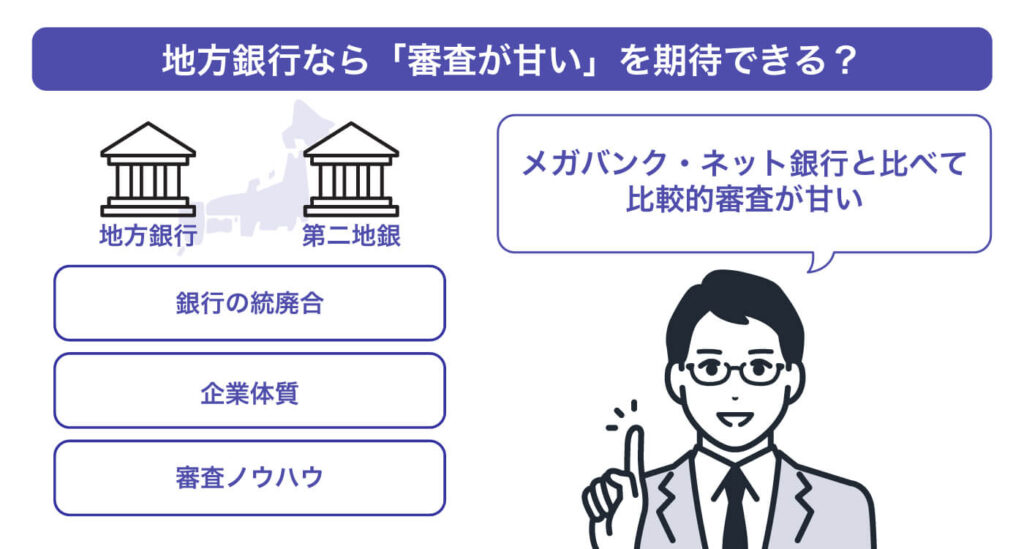

地方銀行カードローンなら「審査が甘い」が期待できる状況もある

審査が厳しいとされる銀行カードローンですが、メガバンクやネット銀行のカードローンに比べると、地方銀行カードローンは「審査が甘い」を期待できる状況もあります。

地方銀行は、地方銀行と第二地方銀行の2種類があります。

第二地方銀行は一般に「第二地銀」と呼ばれています。第二地銀はかつての相互銀行です。相互銀行は地域でお金を出し合って運用して、お金に困っている中小企業などに融資するという組織でした。

経営困難に陥った銀行の統廃合

相互銀行は高度成長期が終わった頃には、その大きな役目を終えて、第二地方銀行として再出発しました。ところが、バブル経済が崩壊すると、銀行は大量の不良債権を抱えてしまいます。

日本長期信用銀行や北海道拓殖銀行などの大手銀行が破綻するなど、地方銀行は危機的な状況となり、このときに地方銀行と第二地銀の合併も多く行われました。

金融再編の流れをうけて、かつて国立銀行だった格式の高い地方銀行に合わせて、後発の地方銀行、そして第二地銀の相互間で合併の動きが加速していきました。

第二地銀という企業体質の弱さ

第二地銀や第二地銀と合併した地方銀行は、経済の厳しい時代に生き抜いた「かつての国立銀行である地方銀行」とは違い、企業体質があまり強くありません。

そのため、相互銀行から名称変更した第二地銀や、第二地銀と合併した地方銀行は、バブル崩壊後の経済の低迷期に新たな事業に乗り出しました。

ちょうどその時期に貸金業法が改正され、銀行が個人向けのカードローン事業に参入しやすい環境が整えられました。

個人ニーズの多様化に合わせるように、地方銀行では金利で審査のハードルがあまり高くないカードローンの発行に注力するようになります。

ただ世間的には「地方銀行は経営が苦しいから、カードローンの審査基準を甘くして顧客を呼び込もうとしている」という噂につながっていったものと考えられています。

地方銀行は消費者金融に比べて審査ノウハウが少ない

ネット情報で「地方銀行のカードローンは審査が甘い」と言われてしまう背景には、地方銀行にとってカードローン事業は生き残り戦略であり、借りてもらわないと経営が危ないとみなされている状況があります。

また、地方銀行は地元の企業や会社などの事業体に貸出するノウハウは持っていますが、個人消費者向けのカードローンの審査ノウハウを持っていないという点も理由のひとつとみられています。

カードローンは、無担保・保証人不要が商品設計の基本です。そのため、借り主の信用力や返済能力しか頼りになるものはありません。

ところが、地方銀行には事業資金貸出に対する経験はあったものの、個人消費者向けのカードローンに対しては、どのように審査して、どう評価したら良いかというノウハウが蓄積されずにきました。

そこで、カードローンの専門家である消費者金融や信販会社を「保証会社」として業務提携を行い、保証業務を担ってもらうとともに、カードローンの審査ノウハウの支援を受けるようになりました。

また、カードローンの返済が遅れたときの回収のノウハウも不足していたため、債権を保証会社に買い取ってもらうシステムを蓄積していったのです。

全国銀行協会による「銀行による消費者向け貸付けに係る申し合わせ」以後、地方銀行側も保証会社にまかせっきりにするのではなく、カードローン審査に積極的に参加するようになりました。ただし長年の体質から、「地方銀行カードローンは比較的審査が甘い」という状況を変えるまでには至っていないものと思われます。

主要な地方銀行カードローンのまとめ

北海道の地方銀行カードローン

| カードローン | 金利 (実質年利) | 最高限度額 | 審査難易度 |

|---|---|---|---|

| 北海道銀行 「ラピッド」 | 1.9%~14.95% | 800万円 | 中程度 |

| 北洋銀行 「スーパーアルカ」 | 1.9%~14.7% | 1000万円 | 中程度 |

| 北洋銀行 「ATMカードローン」 | 14.6% | 10、30、50万円 | 標準より低め |

北海道地方で有名なカードローンは、北海道銀行「ラピッド」北洋銀行「スーパーアルカ」でしょう。

どちらも口座開設不要で、来店なしで契約可能ですが、大手銀行カードローンと比べると、金利は平均より高めになります。

東北の地方銀行カードローン

| カードローン | 金利 (実質年利) | 最高限度額 | 審査難易度 |

|---|---|---|---|

| 東北銀行 「inos」 | 4.8%~14.0% | 500万円 | 標準より低め |

| 仙台銀行 「NEO」 | 3.5%~14.5% | 500万円 | 中程度 |

| 七十七銀行 「77スマートネクスト」 | 1.5%~14.8% | 800万円 | 標準より高め |

| 七十七銀行 「77カードローン」 | 11.0% | 300万円 | 標準より高め |

| 青森銀行 「Aキャッシング」 | 2.4%~14.5% | 1000万円 | 標準より低め |

| 秋田銀行 「スマートネクスト」 | 1.8%~14.8% | 800万円 | 標準より高め |

| 秋田銀行 「プライムカード」 | 5.0%~9.8% | 500万円 | 中程度 |

| 荘内銀行 「ドリームコンシェルカードローンプラン」 | 5.5%~14.6% | 500万円 | 標準より低め |

| 荘内銀行 「カードローン1000」 | 3.5%~13.5% | 1000万円 | 標準より高め |

| 山形銀行カードローン | 4.5%~14.6% | 500万円 | 低め |

| 東邦銀行 「TOHOスマートネクスト」 | 4.8%~14.6% | 500万円 | 中程度 |

東北地方で知名度の高い地方銀行は「東北銀行」「仙台銀行」「七十七銀行」ですが、どれも融資までに時間がかかるので注意しましょう。

その分、比較的低い金利で借りることのできるものが多くあります。

秋田銀行や七十七銀行の営業エリアに居住または勤務している人は、これらの銀行が提供するカードローンをチェックしてみましょう。

関東の地方銀行カードローン

| カードローン | 金利 (実質年利) | 最高限度額 | 審査難易度 |

|---|---|---|---|

| 横浜銀行カードローン | 年1.5~年14.6%(変動金利) | 10~1,000万円(10万円単位) | 標準より低め |

| 千葉銀行 「クイックパワー<アドバンス>」 | 1.4%~14.8% | 800万円 | 標準より低め |

| 千葉銀行 「プレミアクラス」 | 3.8%~5.5% | 500万円 | 高め |

| きらぼし銀行 「カードローン Web完結型」 | 1.75%~14.95% | 1,000万円 | やや高め |

| 埼玉りそな銀行 「りそなプレミアムカードローン」 | 1.99%~13.5% (変動金利) | 800万円 | やや高め |

| 足利銀行 「あしぎんカードローンMo・Shi・Ca」 | 1.5%~14.8% | 800万円 | 標準より低め |

| 栃木銀行 「栃木銀行カードローン」 | 1.9%~14.5% | 800万円 | 標準より低め |

| 常陽銀行 「キャッシュピット」 | 1.5%~14.8% | 800万円 | 標準より低め |

| 群馬銀行 「ナイスサポートカード」 | 2.0%~14.5% | 1,000万円 | 低め |

| 群馬銀行 「すまいるパートナー」 | 4.975%~9.975% | 500万円 | 高め |

| 山梨中央銀行 「waku waku エブリ」 | 5.0%~13.5% | 300万円 | 標準より低め |

横浜銀行カードローンは審査回答が最短即日とスピーディに借りられるローンです。

千葉銀行の「プレミアクラス」は非常な低金利ですが、その分審査の難易度はかなり高くなります。

群馬銀行「すまいるパートナー」やきらぼし銀行「カードローン Web完結型」といったカードローンは低金利で、それほど審査難易度も高くないので、営業エリアに居住または勤務している人は検討する価値があります。

信越・北陸の地方銀行カードローン

| カードローン | 金利 (実質年利) | 最高限度額 | 審査難易度 |

|---|---|---|---|

| 第四北越銀行 「カードローンASCA」 | 1.5%~14.8% | 800万円 | 中程度 |

| 八十二銀行 「はちのにかん太くんカード」 | 1.8%~14.5% | 800万円 | 標準より低め |

| 福井銀行 「カードローン」 | 2.8%~14.6% (変動金利) | 1,000万円 | やや高め |

| 北陸銀行 「スーパーNOW<EX>」 | 5.6%~14.6% | 1,000万円 | 中程度 |

| 北陸銀行 「スーパーNOW<ゴールド>」 | 1.9%~11.8% | 1,000万円 | 中程度 |

| 北陸銀行 「クイックマン」 | 11.95%~14.95% | 500万円 | 中程度 |

| 北國銀行 「DAY SMART」 | 5.0%~9.5% | 300万円 | 中程度 |

北陸銀行では口座を持っている方用の「スーパーNOW」と、口座なしでも利用できる「クイックマン」を提供しています。口座を持っていたほうが審査には有利ですが、「クイックマン」は初回の限度額を100万円まで引き下げ、金利設定も若干高めにすることで、審査バランスをとっているようです。

「福井銀行カードローン」など高限度額で金利も若干低めな商品は審査ハードルが高い傾向があります。

東海の地方銀行カードローン

| カードローン | 金利 (実質年利) | 最高限度額 | 審査難易度 |

|---|---|---|---|

| 静岡銀行 「セレカ」 | 1.5%~14.5% | 1,000万円 | 中程度 |

| スルガ銀行 「Vポイント付きリザーブドプラン」 | 3.9%~14.9% | 800万円 | 標準より低め |

| 三十三銀行 「カードローン」 | 0.9%~14.5% | 1,000万円 | 高め |

| 愛知銀行 「愛」 | 1.6%~13.9% | 1,000万円 | やや高め |

| 愛知銀行 「愛銀ポケットローンユー」 | 10.5% | 200万円 | 高め |

| 愛知銀行 「リブレ」 | 4.9%~13.50%(変動金利) | 500万円 | やや高め |

| 中京銀行 「C-style」 | 1.5%~14.5% | 1,000万円 | 標準より高め |

| 中京銀行 「ハイステージ」 | 7.5%(変動金利) | 300万円 | 高め |

静岡銀行・スルガ銀行・三十三銀行のカードローンは、都市銀行に近い性格を持ったローン商品です。

静岡銀行「セレカ」、スルガ銀行「Vポイント付きリザーブドプラン」は全国から申し込み可能です。

近畿の地方銀行カードローン

| カードローン | 金利 (実質年利) | 最高限度額 | 審査難易度 |

|---|---|---|---|

| 関西みらい銀行 「カードローン」 | 1.99%~12.475% (変動金利) | 800万円 | 高め |

| 京都銀行 「カードローン<ダイレクト>」 | 1.9%~14.5% | 1,000万円 | やや高め |

| 滋賀銀行 「サットキャッシュ」 | 4.8%~14.9% | 500万円 | 中程度 |

| 但馬銀行カードローン (口座ありタイプ・口座なしタイプ) | 1.9%~14.5% (変動金利) | 1,000万円 | 中程度 |

| 南都銀行 「カードローン(スマートタイプ・クイックタイプ)」 | 0.9%~14.95% | 1,000万円 | 標準より高め |

| 紀陽銀行 「カードローン+」 | 3.8%~14.9% | 800万円 | 中程度 |

おおかた「金利が低い」ローンが多いですが、その分審査ハードルはやや厳しく、融資のスピードが遅い傾向があります。

ほとんどの銀行カードローンでは、申し込みから融資までは1週間以上かかるものと考えておきましょう。

中国地方の銀行カードローン

| カードローン | 金利 (実質年利) | 最高限度額 | 審査難易度 |

|---|---|---|---|

| 広島銀行 「マイライフプラス」 | 2.475%~13.475% (変動金利) | 500万円 | 高め |

| 広島銀行 「ハローローンワイド」 | 2.5%~14.6% | 500万円 | 標準より低め |

| 広島銀行 「総合口座プラス30」 | 9.625% | 30万円 | 低め |

| 中国銀行 「コ・レ・カ」 | 1.9%~14.5% | 990万円 | 中程度 |

| 中国銀行 「カードローンミニ」 | 8.5%~10.0% | 50万円 | 標準より低め |

| 中国銀行 「ATM・Appカードローン」 | 14.5% | 100万円 | 招待制 |

| 山口銀行 「マイカードやまぐち君」 | 4.5%~14.5% | 300万円 | 中程度 |

| 鳥取銀行 「鳥取銀行カードローン」 | 1.8%~14.5% | 800万円 | 標準より低め |

| 山陰合同銀行 「ごうぎんカードローン <キャッシュバックネオ>」 | 1.95%~14.5% | 800万円 | やや高め |

広島銀行には「公務員カードローン」という商品もあり、かなりの低金利で提供されています。中国地方に住んでいる公務員の人は、わざわざ広島銀行に口座を作ってでも申し込みする価値があります。

中国銀行に口座があり、少額融資を検討しているのであれば「カードローンミニ」もおすすめです。普通預金口座にカードローン利用枠をセットするので別途口座を作る必要もなく、返済もカードローン枠をセットした預金口座に入金するだけです。

四国の地方銀行カードローン

| カードローン | 金利 (実質年利) | 最高限度額 | 審査難易度 |

|---|---|---|---|

| 愛媛銀行 「ひめぎんクイックカードローン」 | 4.4%~14.6% | 800万円 | 標準より低め |

| 伊予銀行 「新スピードカードローン」 | 2.0%~14.5% | 1,000万円 | やや高め |

| 阿波銀行 「スマートネクスト」 | 1.7%~14.8% | 800万円 | 中程度 |

| 阿波銀行 「パワーアップ」 | 14.4% | 50万円 | やや低め |

| 阿波銀行 「カードローンエース」 | 13.3% | 100万円 | 高い |

| 百十四銀行 「114ニューカードローン」 | 5.0%~12.0% | 500万円 | 中程度 |

| 四国銀行 「カードローン4’S」 | 4.0%~14.6% | 800万円 | 標準より低め |

| 四国銀行 「フリーカードローン」 | 4.5%~13.3% | 800万円 | 高め |

愛媛銀行の「ひめぎんクイックカードローン」は「愛媛銀行の口座なしでもOK・最短即日融資・上限金利14%台・契約から30日間無利息サービス」を一体にしたカードローンで、全国から申し込みが可能です。

また、百十四銀行 「114ニューカードローン」の金利は同地域内では圧倒的に低いので、利息負担を抑えたい方におすすめです。

九州・沖縄の地方銀行カードローン

| カードローン | 金利 (実質年利) | 最高限度額 | 審査難易度 |

|---|---|---|---|

| 福岡銀行 「FFGカードローン」 | 1.9%~14.5% | 1000万円 | 低め |

| 西日本シティ銀行 「NCBキャシュエース」 | 13.0%~14.95% | 300万円 | 標準より低め |

| 佐賀銀行 「佐賀銀行カードローン」 | 2.0%~14.6% | 800万円 | やや高め |

| 肥後銀行 「Webカードローン」 | 4.5%~14.0% | 500万円 | 中程度 |

| 肥後銀行 「back up」 | 12.5%・14.0% | 100万円 | 中程度 |

| 大分銀行 「ハッピーカードローン」 | 5.0%~14.5% | 500万円 | 標準より低め |

| 大分銀行 「安心プラスサービス」 | 13.4% | 50万円 | 低め |

| 十八親和銀行 「十八銀行カードローン」 | 2.0%~14.6% | 800万円 | やや高め |

| 鹿児島銀行 「かぎんカードローンS」 | 1.9%~14.5% | 1.000万円 | やや高め |

| 琉球銀行 「しあわせのカードローン」 | 5.0%~13.5% (変動金利) | 500万円 | 標準より低め |

福岡銀行 「FFGカードローン」は1,000万円までの高額融資が可能で、下限金利も同地域内では唯一の1.9%となっています。スムーズにいけば審査回答も最短翌日と速いのも特徴です。

融資スピードは銀行ごとにまちまちで、最短で翌営業日に融資を受けられるローンもあれば、借りられるようになるまで2週間程度かかるものもあります。

【まとめ】自分の状況をよく整理しておけばカードローン審査も怖くない

本コラムでは「カードローンの審査が甘い」という真相を探り、おすすめ先カードローンをご紹介しました。

繰り返しになりますが「審査が甘い」と公言しているカードローンはあり得ません。しかし収入が少ない、過去に金融事故を起こしたといった方は、どうしてもカードローンの審査に不安を感じるのは仕方のないことです。

まずは自分の状況をしっかり整理してみましょう。借りなければいけない必要金額と、今の収入からの返済見込みのバランスがとれていれば、「審査が厳しい」とされるカードローンでも、十分借りることのできるチャンスはあります。

一方、自分の状況に問題があると感じる方は、その問題点を解決することが魅力的なカードローンを利用できる近道となると考えて対処しましょう。